Bootstrapping

페이지 정보

작성자 헷지드월드 작성일2012-01-03 01:54관련링크

본문

복리계산에 있어서 재투자수익율의 가정이 가진 맹점을 지적하였는데 그러면 어떻게 하면 가정이 없이 올바른 평가가 가능할까?

가령 2년물로 연 1회 이자를 지급하는 채권을 구입했다고 하자.

그리고 이 채권의 쿠폰은 8%라 가정하자 (채권의 이자부분을 쿠폰이라 부른다. 이유는 항상 그렇지는 않지만 이자를 지급받을 수 있도록 표상된 부분을 원본에서 떼어내서 별도로 유통시킬 수 있도록 설계된 데서 유래한다고 생각된다.)

지금 2년간 시장이자율이 8%라고 한다면 이 채권의 가격은 100이다.

채권시장은 재투자수익율이 스폿이자율과 같은 것으로 가정하는 매커니즘에 의해서 가격이 결정되고 있다.

그러므로 채권의 쿠폰과 시장이자율이 같으면 그 채권의 가격은 다음의 공식에 의해서 반드시 100%가 된다.

8/1.08 + 108/(1.08의 제곱) = 7.41 + 108/1.1664 = 7.41 + 92.59 = 100

위의 식은 지금부터 채권에 투자해서 1년후에는 8%의 이자를 지급받게 되는데 그 이자를 다시 8%로 재투자가 가능하다고 가정하고 있다.

그러나 채권펀드를 운영하는 펀드매니저는 이 가정이 허무맹랑함을 잘 알고 있다.

만약에 시장의 이자율 자체가 전혀 변하지 않는다고 해도 당장 1년후에 받은 이자를 재투자할 수 있는 것은 1년물 금리이지 2년물 금리가 아니다. 더우기 1년후의 이자율이 지금과 같을 리도 만무한 것이다.

그래서 채권펀드에 있어서 가장 커다란 리스크가 두가지 있다면 하나는 이자율 자체가 올라가는 것이며 또 하나는 재투자리스크라 하여 이번에는 이자율이 내려가는 것이다. 다행히 이 두개의 리스크는 서로 임팩트를 상쇄하는 효과가 있기는 하다.

8%의 재투자를 가정하여 프라이싱이 이루어졌는데 이자율이 내려가 버리면 8%라 생각하고 구입한 채권의 이자율이 실현되지 않는다.

그래서 채권펀드들은 주기적으로 듀레이션 (채권에 있어서 굉장히 중요한 개념인데 나중에 설명한다)을 재조정해주는 방법을 써서 포트폴리오의 위험을 관리하게 된다.

이야기를 붓스트랩핑으로 다시 돌리면 위의 2년물 채권에 있어서 시장이자율 8%라는 것은 사실은 올바른 이자율이 아니다.

즉 올바른 이자율이란 시장에서 재투자수익율을 고정시키는 개념을 도려냄으로써 구할 수 있다.

그래서 나온 개념이 재투자가 필요없는 제로쿠폰 이자율이라는 것이다.

제로쿠폰 채권이란 할인채권이라 하는데 이자를 중간에 지급하지 않고 만기에 한번에 몰아주는 것이다.

위의 채권의 산식에서 재투자를 가정하지 않는 제로쿠폰레이트를 Z2라고 하면 다음 산식에서 쉽게 구할 수 있다.

1년물 금리는 4%라고 하자.

8/1.04 + 108/{(1+Z2)의 제곱} = 100

위 식을 Z2에 대해서 풀면 약 8.17%가 된다.

즉 스폿레이트인 8%보다 약 17 베이시스포인트가 높다.

이것은 1년 이자는 4%인데 반하여 2년 이자는 8%로서 소위 말하는 스팟일드커브가 포지티브커브를 형성하기 때문이다.

만일 일드커브가 뒤집혀진 형태 즉 1년은 10%인데 2년은 8%라면 제로쿠폰은 7.92%가 되어 반대로 스팟레이트를 밑돌게 된다.

자 이와 같이 하여 현재의 일드커브로부터 재투자가정이 필요없는 제로쿠폰커브를 도출해낼 수가 있는 것이다.

스왑포트폴리오는 이와 같이 하여 가정을 배제한 새로운 TERM STRUCTURE하에서 관리하는 것이다.

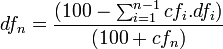

참고로 제로쿠폰을 도출해내는 일반산식을 소개해둔다.

여기에서

http://en.wikipedia.org/wiki/Bootstrapping_%28finance%29

댓글목록

등록된 댓글이 없습니다.